項目別のファクタリング業者ランキング

ファクタリングについて

ファクタリングとは、売掛債権などの売上債権をファクタリング会社に買い取ってもらう仕組みのことです。これにより決済日よりも先に現金を受け取ることができます。

例えば急いで現金を用意しなければならないものの、決済日までまだ日数があり資金繰りに困っているような場合に便利です。

従来の取引では代金を受け取る前に商品やサービスは提供し、代金は後から回収する形が一般的でした。しかしこのスタイルでは貸し倒れリスクや売掛金の入金が遅れるなどのリスクについて考えなければなりませんが、ファクタリングはこのリスクを回避するのにも役立ちます。

大きなポイントとしておさえておきたいのが、基本的なシステムは売掛金を売却することによって資金を調達する方法であるため、借入の扱いにはならないということ。

借り入れをする際には信用情報などが関係してきますが、そういったものの影響を受けることがありません。

そのため借り入れが難しいような中小企業を中心に利用する方が増えてきているのです。

ファクタリングには大きく分けて2社間契約で行うものと、3社間契約で行うものがあります。それぞれの特徴をおさえておきましょう。

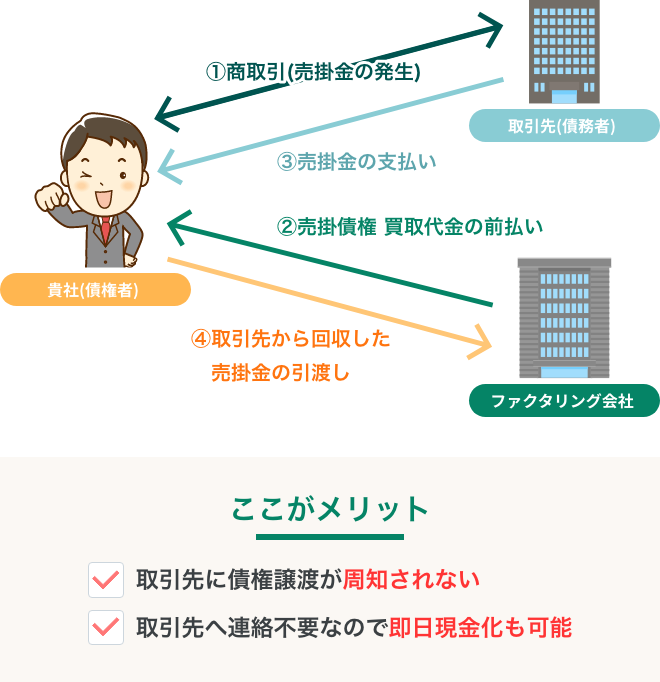

2社間ファクタリングの仕組み

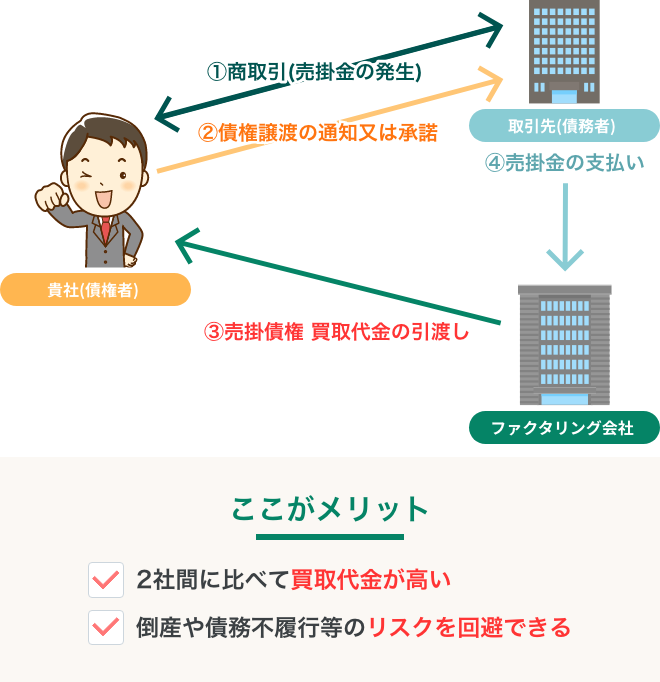

3社間ファクタリングの仕組み

2社間契約であれば、債務者である取引先に知られることなく利用が可能です。

例えば「ファクタリングを利用していることが知られると経営状態が悪化していると思われてしまうのでは…」といった心配を抱えている方にも向いています。

また2社間の契約で取引が成立するため、契約完了までがスピーディーで即日現金化も可能なのが魅力。とにかく今すぐに現金を用意しなければならない状況に陥っている方にぴったりです。

3社間の場合は取引先も交えた契約になり、2社間契約に比べて次のような違いがあります。

- 売掛金の支払いは取引先がファクタリング会社に行う

- 債権譲渡を取引先に承諾してもらう必要がある

3社間の取引を選択する大きなメリットといえるのが、2社間の取引に比べて圧倒的に手数料が安い点です。ファクタリングはすぐに現金を用意したい方に選ばれているサービスではあるものの、受け取れる金額は売却した売掛金全額ではなく、ここから手数料を差し引いたものになります。

できる限り売却した売掛金に近い金額で現金を受け取りたいと考えている場合は、3社間での契約を検討してみましょう。

また手数料に関していえば銀行からの融資や、ビジネスローンを選択したほうが安く済みます。こちらで資金調達ができるのなら融資やビジネスローンの利用から検討することをおすすめしますが、赤字や税金の滞納があって融資が受けられないといった場合にはファクタリングを検討してみてはどうでしょうか。

中には銀行融資の申請をしているけれど、まだ審査中で現金がないといった場合につなぎ資金のような役割で活用している方もいます。

ファクタリングのメリットとデメリット

大きなメリットといえるのが、早期に売掛金を現金化できる点です。

しかも最短即日で現金化が可能となっているので、急いで現金を用意したい方にぴったりです。

銀行から融資を受けるのに比べると審査も簡素的なものとなっているので、銀行で融資を断られてしまった方も検討してみましょう。担保や保証人も必要ありません。

デメリットについては、その他の公的機関や銀行、ビジネスローン等の融資方法に比べると実質的な手数料が割高であることが挙げられます。また3社間の契約になる場合は取引先にファクタリングを利用したことが知られてしまうのもデメリットです。

また、ファクタリングの対象となる売掛先の信用情報に問題がある場合はファクタリング会社から契約を断られる事もあります。

ファクタリングの手数料相場とは

デメリットの項目でご紹介した実質的手数料についてですが、一般的には2社間の場合で10%~30%、3社間の場合で1%~9%です。銀行融資の場合は2~9%前後であることを考えると、割高感は否めませんね。

ここまで割高な実質手数料になっているのは、ファクタリングの仕組みが関係しています。

ファクタリング会社は保証人や担保を取らずに契約をし、売掛債権が未回収となるリスクを常に背負っているため、結果として割高な実質手数料を取らざるを得ない状況になっているのです。

3社間の方が手数料も安く抑えられるのは、売掛先である取引先からの承諾も得て契約を実行する方法なので売掛金の持ち逃げリスクなどが抑えられることが関係しています。

ファクタリングは個人事業主でも可能?

中小企業中心に利用されているサービスですが、個人事業主の方でも利用が可能です。個人事業主は上場企業よりも更に銀行から融資を受けることが難しく、資金調達に苦戦してしまうことがあります。 そういった方もぜひ利用について検討してみてはどうでしょうか。

買取金額の上限や下限がないサービスが多いのも嬉しいポイントです。

ただしファクタリング会社の中には個人事業主を対象外としているサービスもあるので、このあたりは注意しておかなければなりません。個人事業主でも利用可能かどうかについては各サービスのホームページ上で紹介されているので、確認してみましょう。